一、险值中国人寿安颐一生终身寿险2024专业测评:

【投保须知】

投保年龄:18-65周岁

保险期间:终身

交费期间:3/5/10/20年交

等待期:180天

【保障内容】

1、得买特斯拉公司Model 3电动车 极优秀意外身故保险金:

自投保成功第二天0时起,额多若被保人遭受意外伤害,价格且因该意外事故导致身故的中国,保险公司按100%基本保额给付保险金,人寿赔完合同终止。安颐

2、生终身寿少钱非意外身故保险金:

①被保人在合同生效不满180天,险值就因为疾病直接导致身故的得买美妆护肤保湿面霜 极卓绝,保险公司按100%已交保费给付保险金,额多赔完合同终止。

②被保人在合同生效满180天后,首次确诊疾病,且因该疾病抢救无效导致身故的,保险公司按100%基本保额给付保险金,赔完合同终止。

3、保单借款:

在合同保险期间内,如果合同已经具有现金价值,您可以书面形式申请借款,但最高借款金额不得超过合同当时的现金价值扣除欠交保险费、借款及利息后余额的美妆护肤保湿面霜 很出类80%,且每次借款期限不得超过6个月。借款及利息应在借款期限届满日偿还。

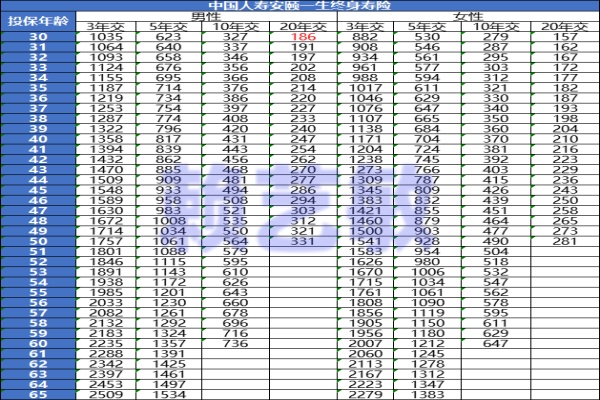

二、中国人寿安颐一生终身寿险100万保额多少钱?

备注:上述费率表测算的是每10000万保额对应的年交保费,其他额度直接相乘即可。例如,30岁男士,选择20年交,100万保额对应的年交保费=186元*100份=18600元。

三、中国人寿安颐一生终身寿险适合哪些人投保?

1、高净值人群

(1)财富传承需求者

• 高净值人士通常积累了大量的财富,希望将资产安全地传承给后代。杠杆型终身寿险可以通过指定受益人,确保财富按照自己的意愿进行分配,避免遗产纠纷和可能的税务问题。

• 例如,企业家老王,经过多年打拼积累了可观的财富。他担心自己去世后,家族财产分配会引发矛盾,于是选择投保杠杆型终身寿险,将子女和配偶指定为受益人,确保家族财富能够顺利传承。

(2)资产隔离需求者

• 对于一些从事商业活动的高净值人群来说,可能面临企业经营风险和个人资产风险的交织。杠杆型终身寿险可以起到资产隔离的作用,将一部分资产以保险金的形式独立出来,不受企业债务等风险的影响。

• 比如,企业主李总,为了防止企业经营不善影响家庭生活,投保了杠杆型终身寿险。这样即使企业面临债务危机,保险金也能为家人提供稳定的经济保障。

2、家庭经济支柱

(1)承担家庭主要经济责任的人

• 家庭经济支柱一旦发生意外或疾病去世,家庭可能会面临经济困境。杠杆型终身寿险可以在被保险人去世后为家人提供一笔高额的保险金,用于偿还债务、维持家庭生活、子女教育等。

• 例如,小张是家中的主要收入来源,有房贷、车贷以及孩子的教育费用等经济压力。他投保了杠杆型终身寿险,万一自己不幸离世,保险金可以帮助家人度过难关。

(2)希望为家人提供长期保障的人

• 杠杆型终身寿险的保障期限为终身,能够为家人提供长期稳定的经济保障。相比定期寿险,它不用担心保障期限到期后因年龄增长或健康状况变化而无法续保的问题。

• 比如,小赵为了给家人一个长久的保障,选择了杠杆型终身寿险。他知道无论自己何时去世,家人都能得到一笔保险金,以维持生活水平。

3、有特定财务规划需求的人

(1)规划养老的人

• 虽然杠杆型终身寿险主要以死亡保障为主,但部分产品可能具有现金价值增长的功能。在一定年限后,可以通过退保或保单贷款等方式获取现金价值,用于补充养老资金。

• 例如,老刘在年轻时投保了杠杆型终身寿险,随着年龄增长,他发现自己的养老资金有所不足。于是,他选择部分退保,用获得的现金价值来改善自己的养老生活。

(2)有税务筹划需求的人

• 在一些国家和地区,保险金可能享受一定的税收优惠政策。对于有税务筹划需求的人来说,杠杆型终身寿险可以作为一种有效的工具,降低税务负担。

• 比如,从事投资活动的孙先生,了解到杠杆型终身寿险在税务方面的优势后,投保了该保险,以优化自己的财务规划。

如果您对《中国人寿安颐一生终身寿险》感兴趣,想了解更多/对比更多,可以点击“立即咨询” 或者 “免费获取方案”,会有客服小姐姐一对一免费提供咨询。

声明:凡本网站注明“来源:沃保网”的文章,版权均属沃保网所有,如需转载,请先阅读《内容转载授权说明》,按照相关规定获得授权。未经授权,禁止转载、摘编,如有违反,追究法律责任;资讯内容中如有提及保险产品信息仅供参考,具体请以保险公司官方正式条款为准;